Das erweiterte Unternehmen wird ein führender multinationaler Pay-TV-Anbieter mit 20 Millionen Kunden in drei der vier größten Märkte Europas. Der Gesamtkaufpreis für die Übernahme von Sky Italia beläuft sich auf rund 2,45 Mrd. £, wobei 2,07 Mrd. £ in bar gezahlt werden und der Rest durch den Transfer des 21%igen Anteils von BSkyB am National Geographic Channel International im Wert von 382 Mio. £ an 21st Century Fox beglichen wird. Der Gesamtkaufpreis für den Erwerb der Beteiligung von 21st Century Fox an Sky Deutschland beträgt 2,9 Mrd. £ in bar, was einer Bewertung von Sky Deutschland in Höhe von 6,75 EUR je Aktie entspricht. Die Transaktionen stehen unter dem Vorbehalt der Genehmigung durch die aufsichtsrechtlichen Behörden und die unabhängigen Aktionäre von BSkyB.

Schaffung eines führenden multinationalen Pay-TV-Unternehmens

Die aus den drei Unternehmen entstehende Gruppe will nach eigenen Angaben auf der Erfolgsgeschichte von BSkyB in Großbritannien und Irland aufbauen. Dank einer bewährten Strategie für breit angelegtes Wachstum, heißt es in einer Mitteilung, sei es BSkyB in den vergangenen fünf Jahren gelungen, die Zahl der zahlungspflichtigen Abonnementleistungen mehr als zu verdoppeln, der Umsatzerlös stieg im gleichen Zeitraum um 43 Prozent.

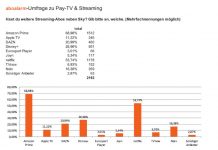

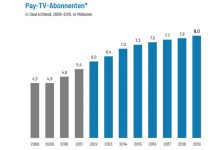

Das erweiterte Unternehmen werde von deutlich größeren Chancen für langfristiges Wachstum und nachhaltige Wertschöpfung durch einen Markt mit 97 Millionen Haushalten profitieren. Rund 66 Millionen davon würden derzeit noch kein Bezahlfernsehen nutzen. Dementsprechend bestehe ein hohes Potenzial für den Vertrieb zusätzlicher Produkte und die Einführung neuer Serviceangebote für Kunden.

Die Akquisitionen, die die Kundenzahl von 11,5 Millionen auf 20 Millionen erhöhen bringen laut BSkyB darüber hinaus positive Skaleneffekte mit sich. Der Umsatz der neuen Gruppe werde gegenüber dem Umsatz von BSkyB als Einzelunternehmen von 7,6 Mrd. £ auf aggregierte 11,2 Mrd. £ steigen. Ein zusätzlicher Vorteil für das erweiterte Unternehmen seien größere Wachstumschancen, die sich durch die übergreifende Nutzung von Kompetenzen in einem größeren Unternehmensumfeld ergeben würden. BSkyB, Sky Italia und Sky Deutschland seien komplementäre Unternehmen mit einer gemeinsamen Marke, ähnlichen Geschäftsmodellen und vergleichbaren Produkten. Der Zusammenschluss ermögliche die gemeinsame Nutzung branchenführender Lösungen, bspw. bei Inhalten, Innovationen und Serviceangeboten. Davon würden alle drei Unternehmen sowie ihre Kunden profitieren.

Angebot an die Minderheitsaktionäre von Sky Deutschland

Im Nachgang zur Vereinbarung mit 21st Century Fox, den Anteil von 57,4 Prozent an Sky Deutschland zu übernehmen, hat BSkyB bekanntgegeben, den Minderheitsaktionären von Sky Deutschland ein freiwilliges Barangebot über 6,75 EUR pro Aktie vorlegen zu werden. Es wird keine Annahmeschwelle für das Angebot geben, da BSkyB überzeugt ist, auch mit dem Erwerb des Anteils von 57,4 Prozent die Vorteile einer engeren Zusammenarbeit mit Sky Deutschland realisieren und das kontinuierliche Wachstum sowie die Weiterentwicklung des Unternehmens unterstützen zu können.

Gesamtwert

21st Century Fox erhält einen Gesamtbetrag in Höhe von rund 2,45 Mrd. £ für Sky Italia, wobei rund 2,07 Mrd. £ in bar gezahlt werden und der Rest durch den Transfer des 21%igen Anteils von BSkyB am National Geographic Channel im Wert von 382 Mio. £ an 21st Century Fox beglichen wird. Abhängig von der Anzahl der Sky-Deutschland-Minderheitsaktionäre, die das Angebot annehmen, könnte die gesamte Baraufwendung auf bis zu rund 7,0 Mrd. £ steigen.

Wie heute in einer gesonderten Mitteilung bekannt gegeben wurde, wird ein Teil des Gesamtkaufpreises mit den Erlösen aus der Ausgabe von 156,1 Mio. neuen Stammaktien – dies entspricht ca. 9,99 Prozent der im Umlauf befindlichen BSkyB-Aktien – finanziert. 21st Century Fox hat sich unwiderruflich dazu verpflichtet, sich anteilsmäßig an der Aktienemission zu beteiligen, um seinen Anteil von derzeit 39,14 Prozent an BSkyB zu halten. Der restliche Betrag wird durch eine Kombination neuer Kreditfazilitäten und Liquiditätsreserven finanziert.

Wertschöpfung für Aktionäre

Die Transaktion soll sich laut BSkyB voraussichtlich im zweiten vollen Geschäftsjahr der Eigentümerschaft zumindest neutral auf das Ergebnis je Aktie und anschließend mit einem deutlich steigenden Beitrag darauf auswirken. Neben einem höheren Wachstumspotenzial für das erweiterte Unternehmen erwartet BSkyB zum Ende des zweiten vollen Geschäftsjahres nach Abschluss der Transaktion jährliche Cash-Synergien (run-rate) in Höhe von 200 Millionen £, wobei in den darauffolgenden Perioden weitere zusätzliche Synergien erwartet werden. Der allergrößte Teil dieser Synergien, so heißt es, dürfte aufgrund Vergleichbarkeit und Größe des jeweiligen „direct-to-home“-Geschäfts in Großbritannien und Italien gehoben werden. Kosteneinsparungen werden nicht nur beim Erwerb von Programmrechten erwartet, sondern in den meisten Unternehmensbereichen wie z. B. bei der Produktion von Live-Events, bei Auftragsvergabe, Back-Office-IT-Systemen, Rationalisierung von Lieferanten und, im weiteren Verlauf, bei der Entwicklung von Produkten und Set-Top-Boxen. Nach aktueller Schätzung des Managements werden sich die Kosten zur Realisierung dieser Synergien auf rund 150 Mio. £ belaufen.

Jeremy Darroch, Chief Executive von BSkyB, sagte: „Mit dieser Transaktion schaffen wir einen führenden multinationalen Anbieter für Bezahlfernsehen mit dynamisch vergrößerter Wachstumsperspektive und unmittelbar wirksamen Skalenvorteilen. Die drei Sky-Unternehmen sind Marktführer auf ihren jeweiligen Heimatmärkten und werden gemeinsam noch weiter an Stärke gewinnen. Mit der Schaffung einer neuen Sky werden wir mit vereinten Kräften und gebündelter Kompetenz unsere Kunden noch besser bedienen, schneller wachsen und unseren Unternehmensertrag steigern.“

Nick Ferguson, Chairman von BSkyB, erklärte: „Alle unabhängigen Directors von BSkyB sind ohne Ausnahme der Überzeugung, dass ein Zusammenschluss mit Sky Italia und Sky Deutschland aus strategischen Gesichtspunkten absolut überzeugend ist. Die vereinbarte Bewertung der Unternehmen stellt eine finanziell attraktive Chance dar und eröffnet Wachstums- und Wertschöpfungspotenziale, von denen alle Aktionäre profitieren werden.“ (7/14)